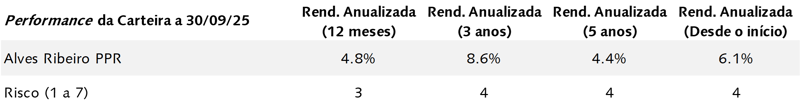

O terceiro trimestre de 2025 ficou marcado por uma performance positiva do Fundo AR PPR (+1,6%). Nos últimos 12 meses, a rendibilidade do Fundo ascende a +4,8%:

Relativamente à filosofia de investimento, o Fundo assume uma visão assente nos seguintes pilares:

Relativamente à filosofia de investimento, o Fundo assume uma visão assente nos seguintes pilares:

- Os mercados financeiros são ineficientes e oferecem sempre oportunidades de investir em activos subavaliados;

- O investimento acarreta riscos (de mercado, taxa de juro, crédito, liquidez, etc.) e esses riscos devem ser remunerados. Ou seja, o Fundo assume risco quando o binómio risco-retorno é considerado interessante.

- A principal estratégia de cobertura de risco é a diversificação e a adopção de uma perspectiva de médio-longo prazo. A diversificação entre as várias classes de activos e títulos individuais permite controlar o risco e a volatilidade da carteira global. Não elimina o risco de perda de capital, mas mitiga significativamente o risco específico dos títulos, sectores ou mercados geográficos individuais.

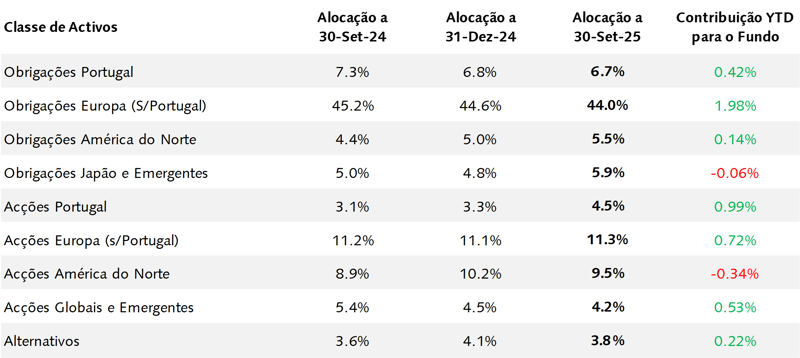

Estes princípios, que regem o processo de investimento do Fundo, traduzem-se numa carteira com a seguinte alocação de activos:

Como ilustrado pela tabela acima, nos últimos trimestres temos mantido uma exposição substancial a obrigações europeias, com preferência pelos títulos Investment Grade, onde se identifica mais valor relativo.

Como ilustrado pela tabela acima, nos últimos trimestres temos mantido uma exposição substancial a obrigações europeias, com preferência pelos títulos Investment Grade, onde se identifica mais valor relativo.

No que diz respeito à performance global do Fundo, importa sublinhar que, no terceiro trimestre do ano, o desempenho foi genericamente positivo num contexto benigno para os activos com risco. Assim, as obrigações europeias apresentaram um bom desempenho, tendo registado a maior contribuição YTD para o Fundo (+198pb).

Nas páginas que se seguem apresentam-se com maior detalhe as características das componentes accionista e obrigacionista do Fundo.

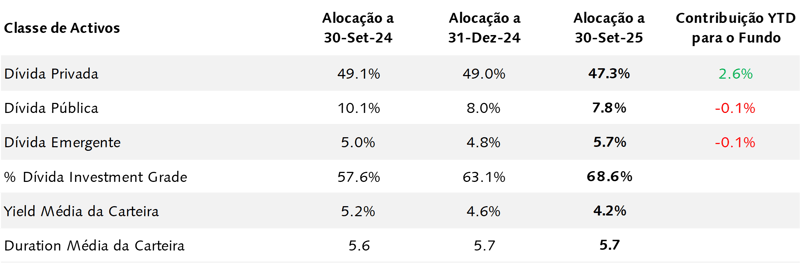

Principais Destaques na Componente Obrigacionista do Fundo

No que diz respeito às métricas da componente obrigacionista da carteira, no último trimestre houve um ligeiro aumento da duration média da carteira de 5,6 para 5,7 anos. Em termos estratégicos continuamos a ver algum valor na taxa de juro no actual enquadramento macroeconómico marcado pela incerteza. Por outro lado, um contexto de descida moderada de yields associada a spreads de crédito relativamente estreitos, levou a uma queda moderada da yield, que se encontrava, no fim do trimestre, nos 4,2%.

No que diz respeito às métricas da componente obrigacionista da carteira, no último trimestre houve um ligeiro aumento da duration média da carteira de 5,6 para 5,7 anos. Em termos estratégicos continuamos a ver algum valor na taxa de juro no actual enquadramento macroeconómico marcado pela incerteza. Por outro lado, um contexto de descida moderada de yields associada a spreads de crédito relativamente estreitos, levou a uma queda moderada da yield, que se encontrava, no fim do trimestre, nos 4,2%.

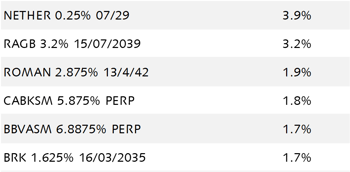

No campo da dívida pública, mantivemos as core holdings (NETHER 0.25% 07/29 e RAGB 3.2% 15/07/2039), dado o seu pick-up interessante face às obrigações da Alemanha, cifrado actualmente em 37 bp.

Durante o trimestre, os spreads de crédito continuaram a estreitar, pelo que mantivemos um pendor conservador no que ao risco de crédito se refere.

Desta forma, vendemos as posições de dívida high yield que tínhamos nas obrigações da Guala e da Aramark e optámos por investir numa obrigação da L’Oréal com maturidade em 2029, dado entendermos que o risco das primeiras posições não era adequadamente remunerado pelo mercado.

Desta forma, vendemos as posições de dívida high yield que tínhamos nas obrigações da Guala e da Aramark e optámos por investir numa obrigação da L’Oréal com maturidade em 2029, dado entendermos que o risco das primeiras posições não era adequadamente remunerado pelo mercado.

Dentro da dívida subordinada do sector financeiro reduzimos a exposição à dívida do LBBW após a boa performance da mesma e abrimos uma posição em dívida do BNP Paribas dado o seu perfil de negócio mais diversificado face ao primeiro emitente.

No que concerne às obrigações subordinadas de emitentes não financeiros, trocámos a dívida da Lufthansa com call no presente ano por outra emissão recente com call em 2030, o que nos permitiu aumentar a yield. Foi ainda reforçada a exposição a dívida da RWE dada a yield interessante da mesma.

Adicionalmente, abrimos uma posição em dívida pública francesa com maturidade em 2053 dado o seu nível interessante e a consequente yield elevada para um dos maiores países da Zona Euro.

Por último, na componente de emergentes, mantivemos as exposições a títulos individuais que tínhamos o trimestre passado.

Principais Destaques na Componente Accionista do Fundo

Na componente de acções, o Fundo procura ganhar exposição a diversos mercados accionistas a nível global e a empresas estruturalmente atractivas que apresentem as seguintes características:

- Vantagens competitivas difíceis de replicar;

- Alocação de capital eficiente;

- Possibilidade de crescimento acima da média do sector em que se inserem;

- Equipas de gestão com track record positivo;

- Valorizações atractivas;

- Boas classificações ESG.

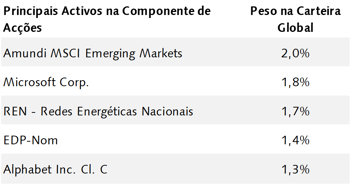

Entre as empresas a que o Fundo tem maior exposição directa encontram-se a Microsoft (1,8%), a REN (1,7%), a EDP (1,4%), a Alphabet (1,3%) e a Amazon (1,3%).

Destas empresas, as acções da EDP e da REN foram as que apresentaram uma contribuição mais significativa para o Fundo desde o início do ano (+49 bp e +54 bp).

Ainda sobre a componente accionista, aproveitamos para falar de dois nomes da carteira do Fundo:

Ainda sobre a componente accionista, aproveitamos para falar de dois nomes da carteira do Fundo:

![]()

A Inditex destaca-se enquanto líder global no sector do retalho de moda, apoiada num modelo integrado que combina diversos elementos. O portefólio de marcas, que inclui nomes como a Zara, Massimo Dutti, Pull&Bear ou Stradivarius, assegura ainda uma presença global diversificada.

Um dos pontos diferenciadores da Inditex prende-se com a cadeia de abastecimento eficiente e flexível, que permite responder rapidamente às tendências de consumo e renovar coleções em ciclos curtos. Esta agilidade, associada à digitalização crescente das operações, sustenta níveis elevados de rentabilidade.

No primeiro semestre, a Inditex apresentou um desempenho positivo, ainda que marcado pelo impacto negativo das flutuações cambiais. Em moeda constante, as vendas cresceram 5,1%, sendo que o lucro líquido atingiu os 2,8 mil milhões de euros. Apesar da redução no FCF resultante do maior investimento em fundo de maneio, a posição financeira permanece sólida.

Face ao exposto, mantemos uma visão constructiva sobre a Inditex. O perfil do negócio confere elevada visibilidade de resultados e capacidade de criação de valor a longo prazo. Em termos de avaliação, a empresa negocia com um P/E Forward em torno das 23x, ligeiramente inferior à média histórica.

![]()

A Interactive Brokers é uma corretora online global que serve investidores em mais de 160 mercados. A empresa destaca-se através da sua plataforma de corretagem, que abrange diversas classes de activos, apresentando comissões reduzidas, spreads competitivos e elevada eficiência operacional.

No segundo trimestre de 2025, os resultados divulgados confirmam uma trajectória de crescimento. A receita líquida atingiu 1,5 mil milhões de dólares, com as comissões a registarem uma subida de 27% (YoY). Já o rendimento de juros líquidos apresentou uma evolução positiva, ainda que penalizada pela trajectória descendente das taxas de juro, que tem vindo a comprimir a margem.

Não menos relevante, o número total de contas subiu 32% (YoY), enquanto o valor global dos activos dos clientes (Customer Equity) avançou 34%, alcançando aproximadamente 665 mil milhões de dólares. As transacções geradoras de receitas registaram um crescimento próximo de 50% face ao ano anterior.

O forte crescimento das comissões, a contínua expansão da base de clientes e a diversificação das fontes de receita reforçam a nossa avaliação positiva. Importa ainda sublinhar a elevada escalabilidade do modelo, que em conjunto com a diversificação entre comissões e juros, confere visibilidade sobre o desempenho futuro da corretora. Assim, consideramos justificada a abertura de uma pequena posição na empresa.

Principais Destaques na Componente de Investimentos Alternativos do Fundo

Relativamente à componente de investimentos alternativos do Fundo, a mesma representava cerca de 3,9% da carteira a 30 de Setembro de 2025. O objectivo da exposição a investimentos alternativos passa pela obtenção de rentabilidade com reduzida correlação com as demais classes de activos.

Entre as principais exposições contam-se Private Equity, com um peso de 1,2% na carteira, imobiliário (1,1%), investimentos relacionados com a actividade resseguradora (0,9%), Distressed Debt (0,5%) e Venture Capital (0,2%).

Desde o início do ano, entre os investimentos alternativos os principais contribuidores foram as componentes de Venture Capital (+8 bp) e de Private Equity (+7 bp).

Política de Investimento